ERSTE IMMOBILIENFONDS – Wohnfokus behauptet sich in bewegten Zeiten (Stand 30.06.2024)

Der ERSTE IMMOBILIENFONDS hat dank der konservativen Ausrichtung auch im herausfordernden wirtschaftlichen Umfeld eine positive Performance erwirtschaftet. Der Fonds investiert schwerpunktmäßig in den Mietwohnungsbereich in Österreich und Deutschland (Hamburg). Daneben ergänzen Büro- und Gewerbeflächen das breit gestreute Portfolio.

Hinweis: Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Hinweis: Die Berechnung der Wertentwicklung erfolgt lt. OeKB Methode. Die Wertentwicklung unterstellt eine vollständige Wiederveranlagung der Ausschüttung und berücksichtigt die Verwaltungsgebühr sowie eine allfällige erfolgsbezogene Vergütung. Der bei Kauf gegebenenfalls anfallende einmalige Ausgabeaufschlag und allenfalls individuelle transaktionsbezogene oder laufend ertragsmindernde Kosten (z.B. Konto- und Depotgebühren) sind in der Darstellung nicht berücksichtigt.

ERSTE IMMOBILIENFONDS – der Mietwohnungsbereich verzeichnet eine starke Nachfrage

Der Fokus des Fonds liegt seit seinem Start im Jahr 2008 auf dem Mietwohnungsbereich. Hier verzeichnen wir eine anhaltend hohe Nachfrage. Ein Grund ist die demografische Entwicklung. In den Städten und städtischen Ballungszentren hält das Bevölkerungswachstum an. Weiters wurde der Erwerb von Eigentum aufgrund der gestiegenen Finanzierungskosten und der verschärften Kreditvergaberichtlinien schwieriger. Zusätzlich ging die Neubautätigkeit aufgrund der gestiegenen Kosten deutlich zurück. Diese Faktoren verstärken die Nachfrage nach Mietwohnungen. Daneben hält auch die Nachfrage nach modernem Büroraum an. Homeoffice wird wieder reduziert, Unternehmer:innen schaffen ein innovatives und modernes Arbeitsumfeld für ihre Mitarbeiter:innen. Die Gewerbeflächen liegen vorrangig in den Erdgeschoßzonen der Immobilien. Diese Flächen sind zum Großteil an bonitätsstarke Mieter:innen wie Supermarktketten vermietet. Aufgrund dieser Entwicklung konnte der Vermietungsgrad auf rd. 94 % gesteigert werden. Dank der guten Neuvermietungsleistung, der hohen Vermietungsquoten und regelmäßiger Indexanpassungen konnten die Mieten im Fonds deutlich erhöht werden. Hinweis: Mieter:innen können ausfallen, Liegenschaften oder Teile davon leer stehen. Diese Entwicklung kann zu geringeren Erträgen und auch zu Ausschüttungsaussetzungen führen.

Hinweis: Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

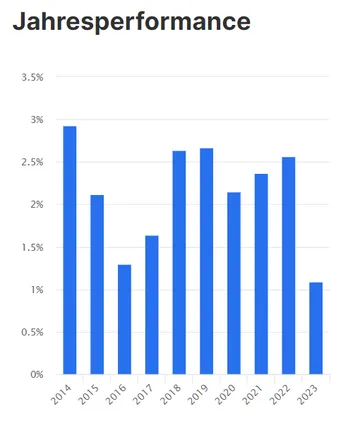

ERSTE IMMOBILIENFONDS - Wertentwicklung

Performancedarstellung seit Fondsbeginn. Hinweis: Die Berechnung der Wertentwicklung erfolgt lt. OeKB Methode. Die Wertentwicklung unterstellt eine vollständige Wiederveranlagung der Ausschüttung und berücksichtigt die Verwaltungsgebühr sowie eine allfällige erfolgsbezogene Vergütung. Der bei Kauf gegebenenfalls anfallende einmalige Ausgabeaufschlag und allenfalls individuelle transaktionsbezogene oder laufend ertragsmindernde Kosten (z.B. Konto- und Depotgebühren) sind in der Darstellung nicht berücksichtigt.

ERSTE IMMOBILIENFONDS – Rückblick

Seit seinem Start im Jahr 2008 verzeichnet der ERSTE IMMOBILIENFONDS eine positive Wertentwicklung. Der Grund für die im Jahr 2023 und im ersten Halbjahr 2024 schwächere, aber nach wie vor klar positive Performance liegt im starken Anstieg des Zinsniveaus. Der Zusammenhang zwischen Bewertungen von Immobilien und dem Zinsniveau spiegelt sich in der Wertentwicklung wider. Vereinfacht ausgedrückt erhöhen niedrige Zinsen die Nachfrage nach Immobilien und deren Wert. Steigende Zinsen haben genau den gegenteiligen Effekt. Hohe Zinsen können also grundsätzlich den Preis von Immobilien senken. Bei der Bewertung einer Immobilie werden aber auch noch andere Faktoren wie steigende Mieterträge, Lage oder Zustand des Gebäudes miteinbezogen. Diese können so die Auswirkungen der gestiegenen Zinsen ganz oder zumindest teilweise kompensieren.

Beim ERSTE IMMOBILIENFONDS waren 2023 die Bewertungen im Wohnbereich stabil, da die deutlichen Anstiege der Mieten (Inflationsanpassung) die negativen Effekte aus den Bewertungen (Anstieg des Kapitalisierungszinssatzes) weitestgehend ausgleichen konnten. Im Büroportfolio kam es jedoch auch zu Abwertungen. Über das gesamte Portfolio gesehen sind die Auswirkungen 2023 zwar gering, in der Performance aber sichtbar. Mit den laufenden Bewertungen sollte das gestiegene Zinsniveau in den Fonds eingepreist sein. Daher blicken wir positiv ins weitere Jahr 2024. Hinweis: Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen. Bitte beachten Sie, dass eine Veranlagung in Wertpapiere neben den geschilderten Chancen auch Risiken birgt. Immobilien können an Wert verlieren und die Fondsentwicklung negativ beeinflussen. Die Veranlagung in Immobilienfonds kann zu einem Kapitalverlust führen. Die Ausgabe und Rücknahme von Anteilen kann aufgrund außergewöhnlicher Umstände ausgesetzt werden.

ERSTE IMMOBILIENFONDS - Ausblick 2024

Für das Jahr 2024 hat der Markt ein Ende des Zinserhöhungszyklus anscheinend bereits eingepreist. Im ersten Halbjahr 2024 haben wir durchwegs ausgeglichene Bewertungen verzeichnet. Die Auf- und Abwertungen halten sich die Waage (= keine großen Auf- und Abwertungen; schwarze Null). Für das zweite Halbjahr erwarten wir aus heutiger Sicht eine ähnliche Entwicklung. Mieterseitig rechnen wir wie erwähnt mit einer weiterhin starken Nachfrage. Das Portfolio des Fonds ist solide aufgestellt und fit für die Zukunft. Daher rechnen wir für die nächsten Jahre mit einer wieder steigenden Performance. Hinweis: Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.

Um im aktuell schwierigen Umfeld ausreichend Flexibilität zu bewahren hat die ERSTE Immobilien KAG entschieden, auf die Aufnahme von Fremdmitteln zurückzugreifen sowie Immobilien zu verkaufen. Insgesamt wurden im letzten halben Jahr 22 Immobilien (Wien, Salzburg, Hamburg) mit einem Volumen von rd. 256 Mio. Euro erfolgreich verkauft. Mit den Verkäufen konnten wir die Liquiditätsquote des Fonds (=nicht in Immobilien veranlagte Gelder) stärken. Aus dieser Notwendigkeit heraus konnten wir gleichzeitig das Portfolio in Richtung Nachhaltigkeit optimieren. Die Verkäufe an externe Immobilienunternehmen erfolgten allesamt über den Verkehrswerten. Dies bestätigt einerseits das erfolgreiche Management der Immobilien als auch die Werthaltigkeit des Immobilienportfolios. Für 2024 steht eine definierte Verkaufspipeline zur Verfügung, die wir bei Bedarf auch umsetzen werden.

Die Aufnahme von Fremdfinanzierung ist gemäß ImmoInvFG gesetzlich geregelt und in den Fondsbestimmungen abgebildet. Die gesetzliche Bestimmung sieht vor, dass die langfristigen Fremdmittel (10-12 Jahre) max. bis zu 50% des Verkehrswertes der Immobilien betragen dürfen. Die kurzfristigen Fremdmittel sind mit einer Grenze von bis zu 10 % des Fondsvermögens festgelegt. Mit diesen Maßnahmen stärken wir die Liquiditätssituation des Immobilienfonds. Hinweis: Bitte beachten Sie, dass eine Veranlagung in Wertpapiere neben den geschilderten Chancen auch Risiken birgt. Immobilien können an Wert verlieren und die Fondsentwicklung negativ beeinflussen. Die Veranlagung in Immobilienfonds kann zu einem Kapitalverlust führen. Die Ausgabe und Rücknahme von Anteilen kann aufgrund außergewöhnlicher Umstände ausgesetzt werden.

Unser Ziel für 2024 ist es, die äußeren Einflussfaktoren wie hohe Zinsen bestmöglich zu managen und die Immobilien aktiv zu bewirtschaften. Infolge all dieser Faktoren ist der Ausblick für das Gesamtjahr 2024 stabil. Der ERSTE IMMOBILIENFONDS ist als eine langfristige Veranlagung in solide Sachwerte zu sehen. Hinweis: Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.

Advantages for investors:

- The real estate fund is an investment in tangible assets (land).

- Real estate funds generally have a lower correlation with stock markets, as their returns primarily come from real estate.

- As an addition to existing portfolios, the real estate fund provides an opportunity for long-term asset building.

- Investment in a broadly diversified real estate portfolio with a focus on the residential sector in Austria and Germany (Hamburg).

- The investment usually offers protection from inflation. This is because rents are normally adjusted for inflation.

- Suitable for regular investments with small amounts of money – with the s Fonds Plan.

- The real estate fund is suitable as security coverage for Austrian pension reserves (103.50 euros per share).

- The real estate fund is suitable for the assessment of the investment-related profit allowance.

Risks to be considered:

- Real estate values may fall and have a negative effect on fund performance.

- Tenants may vacate, and properties or parts of properties may stay empty.

- This development can result in lower income as well as the suspension of payouts.

- Investing in real estate funds may also result in a capital loss.

- The issue and redemption of shares may be suspended in exceptional circumstances.

- Redeeming shares is still possible at the daily calculated value. ImmoKAG may amend the fund regulations so that a minimum holding period of one year and a redemption period of a further year (in addition) apply to redeeming share certificates.

- This could increase the risk of price changes. This is because the share value may, at the time of the irrevocable declaration of redemption, fall below the cost price or below the share value during the period until the share certificates are actually redeemed.

- Amending the fund rules to introduce the minimum holding period and redemption period would not take effect until one year after publication.

- Due to legal requirements, the minimum holding period and the redemption period for all share certificate holders will come into force on 01/01/2027 at the latest.

- The recommended holding period is at least 5 years.

- Investing in real estate or real estate funds should be seen as a long-term investment.

Important legal information

This document is an advertisement. Please see the prospectus of the UCITS fund or the “Information for Investors pursuant to Article 21 (AIFMG)” for the alternative investment fund and the Key Information Document before making any final investment decisions. Unless otherwise stated, the source of the data is ERSTE Immobilien Kapitalanlagegesellschaft m.b.H. The language of communication at the sales offices is German; English is also used as a language of communication at ERSTE Immobilien Kapitalanlagegesellschaft m.b.H.

The “Information for Investors pursuant to Article 21 AIFMG” is prepared for the alternative investment funds (AIF) administered by ERSTE Immobilien Kapitalanlagegesellschaft m.b.H. pursuant to the provisions of the Alternative Investment Fund Managers Act (AIFMG) in conjunction with the Real Estate Investment Fund Act (ImmoInvFG) and is published on the website at www.ersteimmobilien.at.

The latest versions of the prospectus, the “Information for Investors pursuant to Article 21 AIFMG” and the Key Information Document can be found on the website at www.ersteimmobilien.at under “Mandatory publications” and can be obtained free of charge by interested investors at the offices of ERSTE Immobilien Kapitalanlagegesellschaft m.b.H., Am Belvedere 1, 1100 Vienna and at the offices of the depositary bank, Erste Group Bank AG.

The exact date of the most recent publication of the prospectus and the “Information for Investors pursuant to Article 21 AIFMG”, the languages in which the Key Information Document is available and any other places where the documents can be obtained are stated on the website at www.ersteimmobilien.at

Note: You are about to purchase a product that may be difficult to understand. We recommend that you read the above fund documents before making an investment decision. In addition to the places listed above, you can obtain these documents free of charge at the offices of the referring Sparkassen bank and the offices of Erste Bank der oesterreichischen Sparkassen AG. You can also access these documents electronically at www.ersteimmobilien.at.

N.B.: The performance scenarios presented in the Key Information Document are based on a calculation method that is specified in an EU regulation. Future market performance cannot be accurately predicted. The performance scenarios that are shown merely present potential earnings, but are based on earnings in the recent past. Actual earnings may be lower than presented.

Our analyses and conclusions are general in nature and do not take into account the individual needs of our investors in terms of earnings, taxation, experience and knowledge, investment objective, financial position, capacity to sustain loss and risk appetite.

Please note: Past performance is not a reliable indicator of the future performance of a fund. Investments in securities entail risks in addition to the opportunities presented here. The value of shares and earnings can rise and fall. Changes in exchange rates may also have a positive or negative impact on the value of an investment. For this reason, you may get back less than the amount you originally invested when you redeem your shares.

Anyone who is interested in purchasing shares in real estate investment funds is advised to read the current fund prospectus(es) and the “Information for Investors pursuant to Article 21 AIFMG”, especially the risk notices they contain, before making an investment decision. If the fund currency is different from the investor’s home currency, changes in the relevant exchange rate can positively or negatively influence the value of the investment and the costs associated with the fund in the home currency.

We are not permitted to offer, sell, transfer or deliver this financial product directly or indirectly to natural or legal persons whose place of residence or domicile is in a country where this is legally prohibited. In this case, we may not provide any product information either.

Please see the corresponding information in the fund prospectus and the “Information for Investors pursuant to Article 21 AIFMG” for restrictions on the sale of the fund to American citizens.

It is expressly noted that this communication does not provide any investment recommendations, but only expresses our current market assessment. Therefore, this communication is not a substitute for investment advice, does not take into account the legal regulations aimed at promoting the independence of financial analyses and is not subject to a prohibition on trading following the distribution of financial analyses.

This document is not a sales activity by ERSTE Immobilien Kapitalanlagegesellschaft m.b.H., Am Belvedere 1, 1100 Vienna, and therefore may not be construed as an offer for the purchase or sale of financial or investment instruments.

ERSTE Immobilien Kapitalanlagegesellschaft m.b.H. is affiliated with the referring Sparkassen banks and Erste Bank der oesterreichischen Sparkassen AG.

Please also read the “Information about us and our securities services” published by your bank.

Errors and misprints excepted.

Imprint

Media owner and publisher: ERSTE Immobilien KAG, Am Belvedere 1, 1100 Vienna

service@ersteimmobilien.at / www.ersteimmobilien.at / Place of publication: Vienna