ERSTE IMMOBILIENFONDS – Wohnen bewährt sich in einem herausfordernden Umfeld (Stand 16.04.2024)

Der ERSTE IMMOBILIENFONDS hat dank der konservativen Ausrichtung auch im herausfordernden wirtschaftlichen Umfeld eine solide Performance erwirtschaftet. Der Fonds investiert schwerpunktmäßig in den Mietwohnungsbereich in Österreich und Deutschland (Hamburg). Daneben ergänzen Büro- und Gewerbeflächen das breit gestreute Portfolio.

Hinweis: Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Hinweis: Die Berechnung der Wertentwicklung erfolgt lt. OeKB Methode. Die Wertentwicklung unterstellt eine vollständige Wiederveranlagung der Ausschüttung und berücksichtigt die Verwaltungsgebühr sowie eine allfällige erfolgsbezogene Vergütung. Der bei Kauf gegebenenfalls anfallende einmalige Ausgabeaufschlag und allenfalls individuelle transaktionsbezogene oder laufend ertragsmindernde Kosten (z.B. Konto- und Depotgebühren) sind in der Darstellung nicht berücksichtigt.

ERSTE IMMOBILIENFONDS - mit Wohnimmobilien für die Zukunft gut gerüstet

Der Fokus des Fonds liegt seit seinem Start im Jahr 2008 auf dem Mietwohnungsbereich. Hier verzeichnen wir eine anhaltend hohe Nachfrage. Ein Grund ist die demografische Entwicklung. In den Städten und städtischen Ballungszentren hält das Bevölkerungswachstum an. Weiters wurde der Erwerb von Eigentum aufgrund der gestiegenen Finanzierungskosten und der verschärften Kreditvergaberichtlinien schwieriger. Zusätzlich ging die Neubautätigkeit aufgrund der gestiegenen Kosten deutlich zurück. Diese Faktoren verstärken die Nachfrage nach Mietwohnungen. Daneben hält auch die Nachfrage nach modernem Büroraum an. Homeoffice wird wieder reduziert, Unternehmer:innen schaffen ein innovatives und modernes Arbeitsumfeld für ihre Mitarbeiter:innen. Die Gewerbeflächen liegen vorrangig in den Erdgeschoßzonen der Immobilien. Diese Flächen sind zum Großteil an bonitätsstarke Mieter:innen wie Supermarktketten vermietet. Aufgrund dieser Entwicklung konnte der Vermietungsgrad auf rd. 95 % gesteigert werden. Dank der guten Neuvermietungsleistung, der hohen Vermietungsquoten und regelmäßiger Indexanpassungen konnten die Mieterträge im Fonds deutlich erhöht werden. Hinweis: Mieter:innen können ausfallen, Liegenschaften oder Teile davon leer stehen. Diese Entwicklung kann zu geringeren Erträgen und auch zu Ausschüttungsaussetzungen führen.

Hinweis: Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

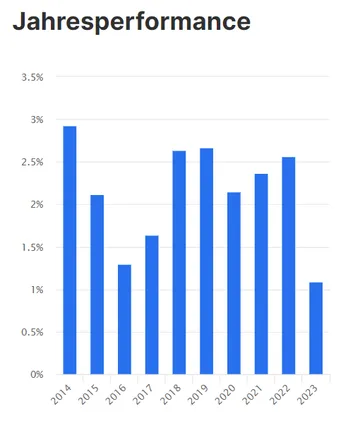

ERSTE IMMOBILIENFONDS - Wertentwicklung

Performancedarstellung seit Fondsbeginn. Hinweis: Die Berechnung der Wertentwicklung erfolgt lt. OeKB Methode. Die Wertentwicklung unterstellt eine vollständige Wiederveranlagung der Ausschüttung und berücksichtigt die Verwaltungsgebühr sowie eine allfällige erfolgsbezogene Vergütung. Der bei Kauf gegebenenfalls anfallende einmalige Ausgabeaufschlag und allenfalls individuelle transaktionsbezogene oder laufend ertragsmindernde Kosten (z.B. Konto- und Depotgebühren) sind in der Darstellung nicht berücksichtigt.

Seit seinem Start im Jahr 2008 verzeichnet der ERSTE IMMOBILIENFONDS eine positive Wertentwicklung. Der Grund für die im Vergleich zum Jahr 2022 schwächeren, aber klar positiven Performance 2023 liegt im starken Anstieg des Zinsniveaus. Der Zusammenhang zwischen Bewertungen von Immobilien und dem Zinsniveau spiegelt sich in der Wertentwicklung wider. Vereinfacht ausgedrückt erhöhen niedrige Zinsen die Nachfrage nach Immobilien und deren Wert. Steigende Zinsen haben genau den gegenteiligen Effekt. Hohe Zinsen können also grundsätzlich den Preis von Immobilien senken. Bei der Bewertung einer Immobilie werden aber auch noch andere Faktoren wie steigende Mieterträge, Lage oder Zustand des Gebäudes miteinbezogen. Diese können so die Auswirkungen der gestiegenen Zinsen ganz oder zumindest teilweise kompensieren.

Beim ERSTE IMMOBILIENFONDS waren und sind die Bewertungen im Wohnbereich stabil, da die deutlichen Anstiege der Mieten (Inflationsanpassung) die negativen Effekte aus den Bewertungen (Anstieg des Kapitalisierungszinssatzes) weitestgehend ausgleichen konnten. Im Büroportfolio kam es jedoch auch zu Abwertungen. Über das gesamte Portfolio gesehen sind die Auswirkungen zwar gering, in der Performance aber sichtbar. Mit den Bewertungen 2023 ist nun das neue Zinsumfeld in den Fonds eingepreist – dies lässt uns positiv ins Jahr 2024 blicken. Hinweis: Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen. Bitte beachten Sie, dass eine Veranlagung in Wertpapiere neben den geschilderten Chancen auch Risiken birgt. Immobilien können an Wert verlieren und die Fondsentwicklung negativ beeinflussen. Die Veranlagung in Immobilienfonds kann zu einem Kapitalverlust führen. Die Ausgabe und Rücknahme von Anteilen kann aufgrund außergewöhnlicher Umstände ausgesetzt werden.

ERSTE IMMOBILIENFONDS - Ausblick 2024

Für 2024 erwarten Experten ein Ende des Zinserhöhungszyklus und damit eine gewisse Beruhigung des Umfeldes am Immobilieninvestmentmarkt. Daher sollten sich im Fonds die Auf- und Abwertungen die Waage halten (= keine großen Auf- und Abwertungen). Mieterseitig rechnen wir wie erwähnt mit einer weiterhin starken Nachfrage. Das Portfolio des Fonds ist solide aufgestellt und fit für die Zukunft. Daher rechnen wir für die nächsten Jahre mit einer wieder steigenden Performance.

Hinweis: Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.

Um im aktuell schwierigen Umfeld ausreichend Flexibilität zu bewahren hat die ERSTE Immobilien KAG entschieden, auf die Aufnahme von Fremdmitteln zurückzugreifen sowie Immobilien zu verkaufen. Insgesamt wurden im letzten halben Jahr 15 Immobilien (Wien, Hamburg) mit einem Volumen von ca 140 Mio. Euro verkauft. Mit den Verkäufen konnten wir die Liquiditätsquote des Fonds (=nicht in Immobilien veranlagte Gelder) stärken und gleichzeitig das Portfolio in Richtung Nachhaltigkeit optimieren. Die Verkäufe an externe Immobilienunternehmen erfolgten allesamt über den Verkehrswerten. Dies bestätigt einerseits das erfolgreiche Management der Immobilien als auch die Werthaltigkeit des Immobilienportfolios. Für 2024 steht eine gut gefüllte Verkaufspipeline zur Verfügung, die wir bei Bedarf auch umsetzen werden.

Die Aufnahme von Fremdfinanzierung ist gemäß ImmoInvFG gesetzlich geregelt und in den Fondsbestimmungen abgebildet. Die gesetzliche Bestimmung sieht vor, dass die langfristigen Fremdmittel (10-12 Jahre) max. bis zu 50% des Verkehrswertes der Immobilien betragen dürfen. Die kurzfristigen Fremdmittel sind mit einer Grenze von bis zu 10 % des Fondsvermögens festgelegt. Wir planen diese nicht im vollen Umfang auszunutzen und die Höhe der Fremdmittel so gering wie möglich zu halten. Mit diesen Maßnahmen stärken wir die Liquiditätssituation des Immobilienfonds. Hinweis: Bitte beachten Sie, dass eine Veranlagung in Wertpapiere neben den geschilderten Chancen auch Risiken birgt. Immobilien können an Wert verlieren und die Fondsentwicklung negativ beeinflussen. Die Veranlagung in Immobilienfonds kann zu einem Kapitalverlust führen. Die Ausgabe und Rücknahme von Anteilen kann aufgrund außergewöhnlicher Umstände ausgesetzt werden.

Unser Ziel für 2024 ist es, die äußeren Einflussfaktoren wie hohe Zinsen bestmöglich zu managen und die Immobilien aktiv zu bewirtschaften. Infolge all dieser Faktoren ist der Ausblick für das Gesamtjahr stabil. Der ERSTE IMMOBILIENFONDS ist als eine langfristige Veranlagung in solide Sachwerte zu sehen. Hinweis: Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.

Vorteile für Anleger:innen

- Der Immobilienfonds ist in reale Werte (Grund und Boden) veranlagt.

- Immobilienfonds weisen in der Regel eine geringere Korrelation mit den Aktienbörsen auf, da ihre Erträge primär aus Immobilien stammen.

- Der Immobilienfonds als Depotergänzung bietet eine Chance für den langfristigen Vermögensaufbau.

- Investition in ein breit gestreutes Immobilienportfolio mit Schwerpunkt auf dem Wohnbereich in Österreich und Deutschland (Hamburg).

- Das Investment bietet für gewöhnlich einen Inflationsschutz. Denn die Mieten werden in der Regel an die Inflation angepasst.

- Regelmäßiges Anlegen ist bereits mit kleinen Beträgen möglich – mit dem s Fonds Plan.

- Der Immobilienfonds ist zur Wertpapierdeckung österreichischer Pensionsrückstellungen geeignet (Deckung 103,50 Euro je Anteil).

- Der Immobilienfonds ist für die Veranlagung des investitionsbedingten Gewinnfreibetrages geeignet

Zu beachtende Risiken

- Immobilien können an Wert verlieren und die Fondsentwicklung negativ beeinflussen.

- Mieter:innen können ausfallen, Liegenschaften oder Teile davon leer stehen.

- Diese Entwicklung kann zu geringeren Erträgen und auch zu Ausschüttungsaussetzungen führen.

- Die Veranlagung in Immobilienfonds kann zu einem Kapitalverlust führen.

- Die Ausgabe und Rücknahme von Anteilen kann aufgrund außergewöhnlicher Umstände ausgesetzt werden.

- Die Rückgabe von Anteilen ist nach wie vor zum täglichen Rechenwert möglich. Die ImmoKAG kann die Fondsbestimmungen dahingehend ändern, dass eine Mindestbehaltedauer von einem Jahr sowie eine Rückgabefrist von einem weiteren Jahr (zusätzlich) für die Rückgabe von Anteilscheinen gelten.

- Dies könnte das Preisänderungsrisiko erhöhen. Denn der Anteilswert kann in dem Zeitraum bis zur tatsächlichen Rücknahme der Anteilscheine unter den Einstandspreis bzw. unter den Anteilswert zum Zeitpunkt der unwiderruflichen Rückgabeerklärung fallen.

- Eine Änderung der Fondsbestimmungen zur Einführung der Mindestbehaltedauer und Rückgabefrist würde erst ein Jahr nach Veröffentlichung in Kraft treten.

- Spätestens mit 01.01.2027 werden aufgrund gesetzlicher Vorgaben die Mindestbehaltedauer und die Rückgabefrist für alle Anteilscheininhaber:innen in Kraft treten.

- Die empfohlene Behaltedauer beträgt mindestens 5 Jahre.

Wichtige rechtliche Hinweise

Hierbei handelt es sich um eine Werbemitteilung. Bitte lesen Sie den Prospekt des OGAW-Fonds oder „Informationen für Anleger gemäß § 21 AIFMG“ des Alternative Investment Fonds und das Basisinformationsblatt (BIB), bevor Sie eine endgültige Anlageentscheidung treffen. Sofern nicht anders angegeben, Datenquelle ERSTE Immobilien Kapitalanlagegesellschaft m.b.H. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der ERSTE Immobilien Kapitalanlagegesellschaft m.b.H. zusätzlich auch Englisch.

Für die von der ERSTE Immobilien Kapitalanlagegesellschaft m.b.H. verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG bzw. ImmoInvFG „Informationen für Anleger gemäß § 21 AIFMG“ erstellt und auf der Homepage unter www.ersteimmobilien.at veröffentlicht.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.ersteimmobilien.at jeweils in der Rubrik „Pflichtveröffentlichungen“ abrufbar und stehen der interessierten Anleger:in kostenlos am Sitz der ERSTE Immobilien Kapitalanlagegesellschaft m.b.H. sowie am Sitz der Depotbank, der Erste Group Bank AG, zur Verfügung.

Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts bzw. der „Informationen für Anleger gemäß § 21 AIFMG“, die Sprachen, in denen das Basisinformationsblatt erhältlich ist, sowie allfällige weitere Abholstellen der Dokumente sind auf der Homepage www.ersteimmobilien.at ersichtlich.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.ersteimmobilien.at

Wichtig: Die im Basisinformationsblatt angeführten Performance-Szenarien beruhen auf einer Berechnungsmethodik, die in einer EU-Verordnung vorgegeben ist. Die künftige Marktentwicklung lässt sich nicht genau vorhersagen. Die dargestellten Performance-Szenarien zeigen nur mögliche Erträge auf, basieren dabei aber auf den Erträgen in der jüngeren Vergangenheit. Die tatsächlichen Erträge könnten niedriger ausfallen als angegeben.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlichen Situation, der Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz.

Bitte beachten Sie: Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu. Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten.

Personen, die am Erwerb von Immobilieninvestmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuellen Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung und berücksichtigt weder die Rechtsvorschriften zur Förderung der Unabhängigkeit von Finanzanalysen, noch unterliegt sie dem Verbot des Handels im Anschluss an die Verbreitung von Finanzanalysen.

Die Unterlage stellt keine Vertriebsaktivität der ERSTE Immobilien Kapitalanlagegesellschaft m.b.H. dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die ERSTE Immobilien Kapitalanlagegesellschaft m.b.H. ist mit den vermittelnden Sparkassen und der Erste Bank der oesterreichischen Sparkassen AG verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.

Druckfehler und Irrtümer vorbehalten.

Impressum / Medieninhaber und Hersteller: ERSTE Immobilien KAG, Am Belvedere 1, 1100 Wien

service@ersteimmobilien.at / www.ersteimmobilien.at /

Verlags- und Herstellungsort: Wien